与收益相关的政府补助如何进行税会处理

上市公司因并购交易发生股权转让行为时,交易双方一般会以被购买方净资产的基准日评估价值为基础,综合考虑基准日到交割日期间净

政府补助分为与资产相关的政府补助和与收益相关的政府补助。与资产相关的政府补助,是指企业取得的、用于购建或以其他方式形成长期收益的政府补助;与收益相关的政府补助,是指除与资产相关的政府补助之外的政府补助。后者可以依据其用于补偿的是企业过去发生的成本费用或损失,还是以后期间发生的成本费用或损失分为两类。实务中,与收益相关的政府补助可以选择采用总额法或净额法进行会计处理。

本文重点分析与收益相关的政府补助在总额法下和净额法下,分别作为不征税收入和应税收入处理时,税会差异产生的原因及如何进行纳税调整。

一、与收益相关的政府补助会计处理规定

(一)用于补偿企业已发生的相关成本费用或损失

企业收到的政府补助用于补偿企业已发生的相关成本费用或损失时,总额法下,直接计入其他收益或营业外收入;净额法下,直接冲减相关成本费用或营业外支出。

(二)用于补偿企业以后期间的相关成本费用或损失

企业收到的政府补助用于补偿企业以后期间的相关成本费用或损失时,先确认为递延收益。在确认相关成本费用或损失的期间,总额法下,计入其他收益或营业外收入;净额法下,冲减相关成本费用或营业外支出。

二、政府补助的企业所得税规定

(一)确认收入问题

《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021 年第17 号)规定:“企业按照市场价格销售货物、提供劳务服务等,凡由政府财政部门根据企业销售货物、提供劳务服务的数量、金额的一定比例给予全部或部分资金支付的,应当按照权责发生制原则确认收入。除上述情形外,企业取得的各种政府财政支付,如财政补贴、补助、补偿、退税等,应当按照实际取得收入的时间确认收入。”这一规定,本质上是以收付实现制原则为基础确定企业取得政府补助的企业所得税纳税义务发生时间,与会计上以权责发生制原则为基础确认收入的时间不同,故存在税会差异。

(二)不征税收入管理规定

不征税收入不属于企业所得税的征税范围。《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70 号)规定,企业从县级以上各级人民政府财政等部门取得的财政性资金,若作为不征税收入,要同时符合三个条件:一是企业能够提供规定资金专项用途的资金拨付文件;二是财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;三是企业对该资金以及以该资金发生的支出单独进行核算。同时规定,不征税收入用于支出形成的费用,不得在计算应纳税所得额时扣除。作为不征税收入处理的财政性资金,在5 年(60 个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入第六年的应税收入总额中,计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。

三、采用总额法核算形成的税会差异及纳税调整

(一)用于补偿已发生的相关成本费用或损失

总额法下,企业应在收到资金时直接计入其他收益或营业外收入,影响取得当期的会计利润。企业取得用于补偿过去已发生的成本费用或损失的政府补助,通常与企业已发生的行为有关,往往是对过去行为的奖励,或是对已发生的成本费用等给予的补偿,不形成将来的支出,通常不满足财税〔2011〕70 号文件规定的3 个要求,应计入应纳税所得额,缴纳企业所得税。企业所得税上,应纳税的政府补助应以收付实现制为原则,按实际取得资金的时间确认收入,与会计上将政府补助计入会计利润的时间一致,金额相同,一般不存在税会差异,无须纳税调整。

(二)用于补偿以后期间发生的成本费用或损失

1.属于不征税收入的专项用途财政性资金。企业收到的专项用途财政性资金作不征税收入处理时,会计上,收到当期确认递延收益,不影响取得当期的会计利润,无须纳税调整,但取得资金时应填报企业所得税年度纳税申报表中的《专项用途财政性资金纳税调整明细表》(A105040)(以下简称“表A105040”)。以后5 年(60 个月)内,将递延收益直接计入其他收益或营业外收入时,因其属于企业所得税的不征税收入而形成税会差异,应通过表A105040第4 列“其中:符合不征税收入条件的财政性资金—其中:计入本年损益的金额”调减所得。该资金用于支出形成的费用,因其不得在企业所得税税前扣除,应通过表A105040 第11 列“本年支出情况—其中:费用化支出金额”调增所得。

作不征税收入处理的财政性资金,企业所得税上,要求5 年(60 个月)内未发生支出且未缴回资金拨付部门的结余金额计入第六年的应税收入;而会计上,5 年内未发生支出且未缴回资金拨付部门的结余金额,因尚未发生支出,企业除取得时计入递延收益外未进行其他账务处理,故仍在“递延收益”科目下核算,尚未结转计入当期损益。因此,应通过表A105040 第14 列“本年结余情况—应计入本年应税收入金额”调增所得。已计入第六年应税所得的结余金额,以后年度会计上将其计入当期损益时,因已缴纳企业所得税,为避免重复征税,应通过企业所得税年度纳税申报表中的《纳税调整项目明细表》(A105000)(以下简称“表A105000”)第8 行“(七)不征税收入”调减所得。由于结余金额已作应税收入调增过所得,自此以后的年度用结余金额形成的费用化支出,允许在企业所得税税前扣除,无须纳税调整。

例1 :2019 年12 月8 日,A 公司从当地政府取得政府补助700 万元,用于人才激励。A企业分两次发放给公司高管,其中,2020 年12 月发放了450 万元;2021 年12 月发放了250 万元。该补助属于专项用途财政性资金,A 公司已按财税〔2011〕70 号文件进行管理,假定不考虑企业所得税外的其他税费,分析税会差异及纳税调整事项。

解析:会计处理(会计分录单位为万元,下同):

(1)2019 年A企业收到政府补助时:

借:银行存款 700

贷:递延收益 700

(2)2020 年12 月A公司向高管发放奖金时:

借:管理费用 450

贷:银行存款 450

借:递延收益 450

贷:其他收益 450

(3)2021 年12 月A公司向高管发放奖金时:

借:管理费用 250

贷:银行存款 250

借:递延收益 250

贷:其他收益 250

税务处理及纳税调整:A 公司已按财税〔2011〕70 号文件管理取得的政府补助,符合不征税收入条件,属于不征税收入,其支出形成的费用不得在企业所得税税前扣除,该资金5 年(60 个月)内形成的税会差异应填报表A105040。

2019 年,A 公司实际收到政府补助时,会计上计入递延收益,不影响2019 年会计利润,企业所得税上不属于征税范围,不计入应纳税所得额,不存在税会差异,无须纳税调整,但A 公司取得该资金应填报表A105040 第6 行“本年”的第2 列“财政性资金”和第3 列“其中:符合不征税收入条件的财政性资金—金额”。

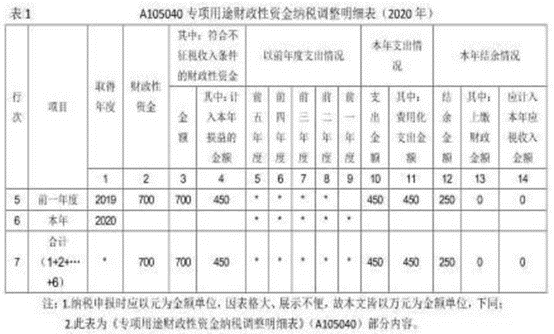

2020 年,会计上确认其他收益450 万元,计提管理费用450 万元,因属于不征税收入,会计上计入其他收益的450 万元,应通过表A105040 第4 列“其中:符合不征税收入条件的财政性资金—其中:计入本年损益的金额”调减所得,其支出形成的管理费用450 万元,不得在企业所得税税前扣除,应通过表A105040 第11 列“本年支出情况—其中:费用化支出金额”调增应纳税所得额,如表1 所示。

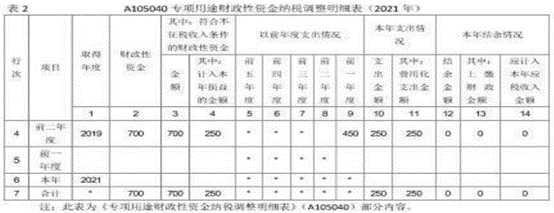

2021年,该不征税收入税会差异处理同2020年,但填报表A105040时,对应行次要上移。2021年递延收益结转计入其他收益的250万元应调减所得,不征税收入用于支出形成的管理费用250万元应调增所得,如表2所示。

2.属于应缴纳企业所得税的专项用途财政性资金。企业取得应缴纳企业所得税的政府补助时,会计上以权责发生制原则为基础进行核算,而企业所得税上以收付实现制原则为基础确定纳税义务发生时间。企业取得用于补偿企业以后期间的相关成本费用或损失的政府补助,会计上,总额法下,收到当期确认递延收益,不影响当期会计利润;而企业所得税上企业应在收到政府补助时,将其计入应纳税所得额,缴纳企业所得税。因此,应通过企业所得税年度纳税申报表中的《未按权责发生制确认收入纳税调整明细表》(表A105020)(以下简称“表A105020”)第10行“(一)与收益相关的政府补助”调增所得。

与收益有关的政府补助,后续用于补偿以后期间发生的成本费用时,会计上,总额法下直接计入其他收益或营业外收入,使得企业会计利润增加;而企业所得税上,由于企业已于收到政府补助时,缴纳了企业所得税,为避免重复纳税,应通过表A105020 第10 行进行调减所得。

例2:沿用例1条件,除A公司未按照财税〔2011〕70 号文件管理该资金外,其他条件不变。分析税会差异及纳税调整事项。

解析:虽然A 公司企业所得税处理上与例1 存在区别,但会计处理与例1 并无区别,因此会计处理不再赘述。

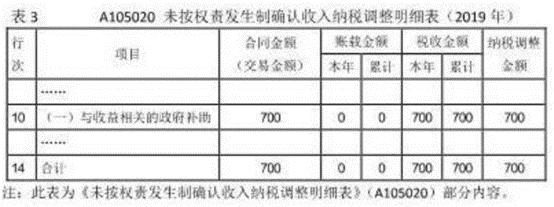

税务处理:A公司取得的专项用途财政性资金应作为应税收入缴纳企业所得税。会计上,A 公司收到政府补助时,确认递延收益,不影响当年会计利润;企业所得税上,A公司实际收到700 万元时,便产生了企业所得税的纳税义务,应通过表A105020 第10行调增所得700 万元,如表3 所示。因该资金支出形成的费用允许在企业所得税税前扣除,故本年及以后年度均无须对此费用纳税调整。

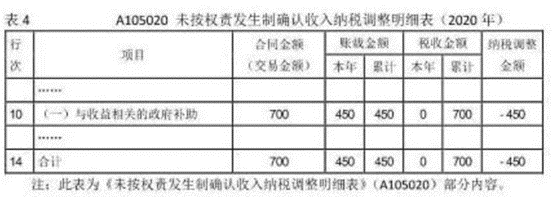

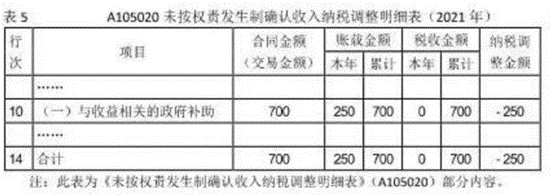

2020年,A公司会计上确认其他收益450万元,因己在2019年申报纳税,为避免重复纳税,应通过表A105020第10行调减所得450万元,如表4所示。同理,2021年A公司应通过表A105020第10行调减所得250万元,如表5所示。

四、采用净额法核算形成的税会差异及纳税调整

(一)用于补偿已发生的相关成本费用或损失

净额法下,企业在收到政府补助时直接冲减相关成本费用或营业外支出,由此导致企业当期会计利润的增加,与总额法下对会计利润的影响相同,因此,一般不存在会税差异,无须纳税调整。

(二)用于补偿以后期间发生的成本费用或损失

1.属于不征税收入的专项用途财政性资金。企业收到的专项用途财政性资金作不征税收入处理时,会计上,收到当期确认递延收益,不影响取得当期的会计利润,无须纳税调整,但取得资金时应填报表A105040。

与收益有关的政府补助,后续用于补偿以后期间发生的成本费用时,净额法下,直接冲减相关成本费用或营业外支出,导致企业会计利润增加。而企业所得税上,作为不征税收入核算的政府补助,不计入应纳税所得额。因此,形成税会差异,此情形下会计利润增加的金额填于表A105040 中第4 列“其中:符合不征税收入条件的财政性资金—其中:计入本年损益的金额”,故5 年(60 个月)内应通过表A105040第4 列调减所得。该资金用于支出形成的费用,因其不得在企业所得税税前扣除,应通过表A105040 第11 列“本年支出情况—其中:费用化支出金额”调增所得。

作不征税收入处理的财政性资金,企业所得税上,要求5 年(60 个月)内未发生支出且未缴回资金拨付部门的结余金额计入第六年的应税收入;而会计上,企业并未将其用于冲减相关成本费用或营业外支出,仍作为递延收益核算,尚未结转计入当期损益。因此,应通过表A105040 第14 列“本年结余情况—应计入本年应税收入金额”调增所得。已计入第六年应税所得的结余金额,以后年度会计上将其用于冲减相关成本费用或营业外支出时,直接冲减相关成本费用或营业外支出的金额因已缴纳企业所得税,为避免重复征税,应通过表A105000 第8 行“(七)不征税收入”调减所得,相关成本费用或营业外支出的实际发生额,允许在企业所得税税前扣除,无须纳税调整。

例3 :沿用例1 条件,除采用净额法核算该政府补助外,其他条件不变。分析税会差异及纳税调整事项。

解析:会计处理:

(1)2019 年A公司收到政府补助时:

借:银行存款 700

贷:递延收益 700

(2)2020 年12 月向高管发放奖金时:

借:管理费用 450

贷:银行存款 450

借:递延收益 450

贷:管理费用 450

(3)2021 年12 月向高管发放奖金时:

借:管理费用 250

贷:银行存款 250

借:递延收益 250

贷:管理费用 250

税务处理及纳税调整分析如下:

A公司已按财税〔2011〕70 号文件管理该资金,符合不征税收入条件,属于不征税收入,其支出形成的费用不得在企业所得税税前扣除,该资金5 年(60个月)内形成的税会差异应填报表A105040。

2019 年,A公司实际收到政府补助时,不存在税会差异,无须纳税调整,但取得该资金应填报表A105040 第6 行“本年”的第2 列“财政性资金”和第3 列“其中:符合不征税收入条件的财政性资金—金额”。

2020 年,会计上,不征税收入用于支出形成的管理费用450 万元,不得在企业所得税税前扣除,应通过表A105040 第11 列“本年支出情况—其中:费用化支出金额”调增所得;递延收益冲减管理费用后,管理费用减少450 万元导致会计利润增加450 万元,应通过表A105040 第4 列“其中:符合不征税收入条件的财政性资金—其中:计入本年损益的金额”调减所得,纳税调整填报同表1。

2021 年,该不征税收入税会差异处理同2020 年,但填报表A105040 时,对应行次要上移。2021 年不征税收入用于支出形成的管理费用250 万元调增所得、递延收益冲减管理费用的250 万元调减所得,纳税调整填报同表2。

2.属于应缴纳企业所得税的专项用途财政性资金。企业取得用于补偿以后期间的相关成本费用或损失的政府补助,会计上收到当期确认递延收益,不影响当期的会计利润;而企业所得税上在收到政府补助时,将其计入应纳税所得额,缴纳企业所得税。因此,应通过表A105020 第10 行“(一)与收益相关的政府补助”调增所得。

与收益有关的政府补助,后续用于补偿以后期间发生的成本费用时,会计上,净额法下,直接冲减相关成本费用或营业外支出,导致企业会计利润增加。而企业所得税上,由于企业已于收到政府补助时,缴纳了企业所得税,为避免重复纳税,应通过表A105020 第10 行调减所得。

例4 :沿用例1 条件,除A公司采用净额法核算政府补助且未按照财税〔2011〕70 号文件管理该资金外,其他条件不变。分析税会差异及纳税调整事项。

解析:尽管A 公司企业所得税处理上与例3 存在区别,但会计处理与例3 并无区别,因此会计处理不再赘述。

税务处理:A 公司未按照财税〔2011〕70 号文件管理专项用途财政性资金,应将其作为应税收入缴纳企业所得税。净额法下,A公司收到政府补助时,确认递延收益,不影响当年会计利润;企业所得税上,A公司实际收到政府补助700 万元时,便产生了纳税义务,应计入应纳税所得额,形成税会差异,A公司2019 年应通过表A105020 第10 行调增所得700 万元,纳税调整填报同表3。

2020 年A公司会计上冲减管理费用导致会计利润增加450 万元,因已在2019 年申报纳税,为避免重复纳税,应通过表A105020 第10 行调减所得450万元,纳税调整填报同表4 ;同理,2021 年A 公司应通过表A105020 第10 行调减所得250 万元,纳税调整填报同表5。

五、总结

(一)与收益相关的政府补助:用于补偿已发生的相关成本费用或损失

会计上,不论采用总额法核算还是采用净额法核算,往往影响企业取得政府补助当期的会计利润。由于其一般不符合不征税收入的条件,应按实际取得资金的时间缴纳企业所得税,使得会计上计入利润总额的时间与企业所得税上计入应纳税所得额的时间一致,金额相同,通常不存在税会差异,无须纳税调整。

(二)与收益相关的政府补助:用于补偿以后期间发生的成本费用或损失

会计上,不论采用总额法核算还是采用净额法核算,对企业会计利润的影响金额相同。因此,与收益相关的政府补助,不论是否符合不征税收入条件,形成的税会差异不受会计计量方法的影响,不论采用总额法还是净额法,同一企业所得税处理前提下,形成的税会差异相同,纳税调整涉及的填报等也不存在差别。

符合不征税收入条件的与收益相关的政府补助,5 年(60 个月)以内,会计上将其计入当期损益时,导致会计利润增大,纳税调整时应调减所得,发生支出形成的费用不允许税前扣除,纳税调整时应调增所得;超过5 年(60 个月),未发生支出且未缴回资金拨付部门的结余资金,在第六年一次性调增所得,后续期间会计上将其计入当年损益时,再调减所得,已计入应税收入的结余资金发生支出形成的费用允许在企业所得税税前扣除。

不符合不征税收入条件的与收益相关的政府补助,会计上以权责发生制原则为基础核算,而企业所得税上以收付实现制原则为基础确定纳税义务的发生时间。会计上,一般不影响取得政府补助当年的会计利润,后续随着对企业相关成本费用的补偿,才计入损益或冲减成本费用;而企业所得税上,取得政府补助时就产生了纳税义务。因此,取得时,由于会计上不计入当年损益而企业所得税上应计入应纳税所得额,应调增所得;后续期间,由于会计上计入当年损益而企业所得税上已于取得时一次性缴纳了企业所得税,为避免重复征税,应调减所得。