企业所得税:“其他”调整包含这项差异

调整原则

新收入准则(《企业会计准则第14号——收入》财会〔2017〕22号)打破商品和劳务的界限,统一在客户取得相关商品(或服务)控制权时确认收入,并分为按时段履约与按时点履约。目前,税收上收入确认与原收入准则(2006年版)较为趋同,主要依据《企业所得税法》及其实施条例、《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)等规定处理,与新收入准则在收入确认时间、金额方面存在差异的,需在企业所得税汇算清缴时做纳税调整。

申报表填报

A105000《纳税调整项目明细表》填报说明,第45行“六、其他”:填报其他会计处理与税收规定存在差异需纳税调整的项目金额,包括企业执行《企业会计准则第14号——收入》(财会〔2017〕22号发布)产生的税会差异纳税调整金额。

案例(附有销售退回条款销售)

【会计】对于附有销售退回条款的销售,新收入准则第三十二条规定,企业应当在客户取得相关商品控制权时,按照因向客户转让商品而预期有权收取的对价金额(即,不包含预期因销售退回将退还的金额)确认收入,应预估销售退回概率及金额,按照预期因销售退回将退还的金额确认负债;同时,按照预期将退回商品转让时的账面价值,扣除收回该商品预计发生的成本(包括退回商品的价值减损)后的余额,确认为一项资产,按照所转让商品转让时的账面价值,扣除上述资产成本的净额结转成本。

【增值税】根据《中华人民共和国增值税暂行条例实施细则》第十一条规定,销售时不预估退货,以未扣除预估退货的全部金额作为收入纳税。在销售退回实际发生时,冲减退回当期的销售收入或销项税额。

【企业所得税】根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)第一条规定,销售时不预估退货,以未扣除预估退货的全部金额作为收入纳税。在销售退回实际发生时,冲减退回当期的销售收入。

【税会差异】新收入准则规定,销售时预估退货,以扣除预估退货的金额作为收入;在销售退回实际发生时,会计上作冲减负债和收回库存商品处理。因此,在实务中,企业财税人员须注意:

(1)销售时会计上因预估了退货,以扣除预估退货的金额确认收入,从而导致会计收入小于增值税及企业所得税计税基础,税法上应补提相应的增值税及企业所得税。

(2)货物实际退回时,因会计上未冲减当期收入或销项税额,税法上应冲减收入,企业应调整前期补提的增值税及企业所得税。

(3)货物退货期满时,未退货部分存在会计上调增收入,而税法上相应的收入无须缴纳增值税和企业所得税。

【例】甲公司为增值税一般纳税人,产品发出时纳税义务已经发生,实际发生退回时取得税务机关开具的红字增值税专用发票。假定A产品发出时控制权转移给客户:(1)2021年12月1日,甲公司向乙公司销售A产品100件,该产品单位销售价格为10万元,单位成本为8万元,开出的增值税专用发票上注明的销售价格为1000万元,增值税税额为130万元。A产品已经发出,但款项尚未收到。

(2)根据协议约定,乙公司应于2021年12月31日之前支付货款在2×22年12月31日之前有权退还A产品。甲公司根据过去的经验,估计该批产品的退货率约为20%。2021年12月31日甲公司收到货款,12月31日,甲公司对退货率进行了重新评估,认为只有10%的A产品会被退回。

(3)2022年3月31日发生销售退回,实际退货量为8件,重新评估退货率不变,退货款项已通过银行存款支付,退货期已满。

甲公司的账务处理如下:

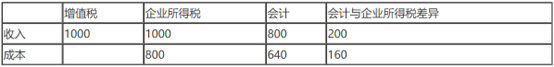

(1)12月1日发出A产品时:

借:应收账款 1130

贷:主营业务收入 (100×10×80%)800

预计负债——应付退货款 (100×10×20%)200

应交税费——应交增值税(销项税额) (100×10×13%)130

借:主营业务成本 (100×8×80%)640

应收退货成本 (100×8×20%)160

贷:库存商品 (100×8)800

备注:复杂的税会差异,建议列出表出来分析差异。

(2)12月31日前收到货款时:

借:银行存款 1130

贷:应收账款 1130

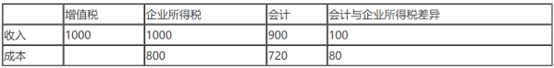

(3)12月31日对退货率进行重新评估:

借:预计负债——应付退货款 (100×10×10%)100

贷:主营业务收入 100

借:主营业务成本 (100×8×10%)80

贷:应收退货成本 80

需要提醒的是,年度申报表A105000《纳税调整项目明细表》第45行“六、其他”的“纳税调增”栏:20万元,不是按照40万(200-160)申报。

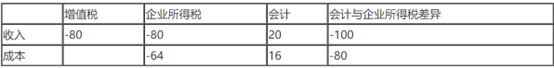

(4)3月31日发生销售退回:

借:库存商品 (8×8)64

应交税费——应交增值税(销项税额) (8×10×13%)10.4

预计负债——应付退货款 (8×10)80

贷:应收退货成本 64

银行存款 (8×10×1.13)90.4

退货期满确认收入

借:预计负债——应付退货款 (2×10)20

贷:主营业务收入 (2×10)20

借:主营业务成本 (2×8)16

贷:应收退货成本 16

不考虑其他事项,就本事项申报年度申报表A105000《纳税调整项目明细表》第45行“六、其他”的“纳税调减”栏目:20万元。